5 formas alternativas de conseguir dinero para tu negocio

Si tienes una pequeña empresa, o diriges un pequeño negocio como autónom@, sabrás lo difícil que es conseguir dinero no ya para el día a día (circulante, mercancía, salarios o impuestos), sino incluso para nuevas inversiones en maquinaria, software, medios de transporte, dispositivos o cualquier otro elemento que abarate o mejore los procesos y redunde en un mayor margen.

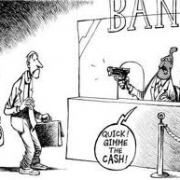

Quizá debido a la fuerte bancarización que tradicionalmente ha existido en España, durante muchos años el país con más sucursales bancarias por habitante de toda Europa, a la hora de buscar fuentes de financiación solemos olvidar alternativas muy interesantes, y en muchos casos no tan expuestas a ciclos económicos desfavorables.

En el post de hoy desglosamos 5 formas de conseguir dinero para tu negocio alternativas a una banca que, encorsetada en unas exigencias regulatorias cada vez más estrictas, cada vez hace más difícil la tarea de financiarse. A no ser que seas Amancio Ortega, claro.

Y es que en estos momentos la banca está endureciendo aún más las condiciones de acceso al crédito para las pymes y autónomos que tienen un negocio viable y rentable, pero exhausto por la falta de liquidez. Por eso, hoy más que nunca, es imprescindible diversificar las fuentes de financiación.

Pero tranquil@, la fuerte desintermediación que se está produciendo en el sector financiero, gracias a la tecnología y a inversores ávidos de rentabilidad para su dinero, siempre es beneficiosa para la sociedad en general, y para las empresas en particular.

1. Financiación pública

El Estado y las Comunidades Autónomas destinan todos los años líneas de financiación por importe de miles de millones de euros, dirigidas a la mejora de procesos productivos, innovación, internacionalización o simplemente a dotar a las empresas de liquidez. Las más conocidas son, sin duda, las del Instituto de Crédito Oficial, que abarcan desde la financiación a emprendedores hasta la expansión internacional, pasando por el crédito comercial o la liquidez.

Pero a pesar de ser la fuente de financiación pública más conocida, no es ni mucho menos la única. Organismos como la Empresa Nacional de Innovación tienen líneas diseñadas para pequeñas y medianas empresas españolas con proyectos de innovación o crecimiento transformador. Una opción nada desdeñable si quieres emprender explotando el enorme potencial que tiene la tecnología, o en proyectos capaces de transformar el entorno, caso muy común en determinados ámbitos como la ecología, el mundo rural o la eficiencia energética, por poner solo algunos ejemplos.

Otra opción poco conocida es la ofrecida por el Centro para el Desarollo Tecnológico Industrial, que financia habitualmente proyectos investigación, desarrollo e innovación en la industria, con distintos programas dotados de importes considerables, algunos de ellos cofinanciados por otros organismos europeos, como el Banco Europeo de Inversiones o los Fondos Estructurales y de Inversión de la Unión Europea. También pone a disposición de las empresas innovadoras fondos no reintegrables, junto a la financiación tradicional. Más desconocida, pero no por ello menos interesante para muchas empresas es, por otra parte, la labor del CDTI como facilitador para las empresas que quieran licitar o acceder a la financiación de programas internacionales de cooperación tecnológica (Programa Marco de la UE, grandes instalaciones científicas como el CERN o la Agencia Espacial Europea).

Incluso si tienes una empresa fuera de España y quieres invertir aquí, el Instituto de Crédito a la Exportación (ICEX) convoca ayudas de su Programa Rising Start-up – dirigido a emprendedores y start-ups extranjeras que quieran invertir en España -, y un Fondo Tecnológico, dotado con hasta 2 millones de euros, que pretende fomentar el desarrollo de nuevas actividades de I+D por parte de empresas de capital extranjero. Una buena forma de conseguir dinero si tienes pensado abrir una empresa en España.

En este apartado de financiación pública también entrarían las ayudas y líneas financieras que las Comunidades Autónomas ponen a disposición de las empresas y negocios radicados en las mismas. En muchos casos estas líneas se concretan a través de instituciones y agencias de promoción industrial de cada comunidad:

Andalucía: Agencia de Innovación y Desarrollo de Andalucía

Aragón: Aragón Exterior (AREX)

Asturias: Instituto de Desarrollo Económico del Principado de Asturias (IDEPA)

Baleares: Instituto de Innovación Empresarial

Canarias: Sociedad Canaria de Fomento Económico (Proexca)

Cantabria: Sociedad para el Desarrollo de Cantabria

Castilla La Mancha: Instituto de Promoción Exterior de Castilla La Mancha

Castilla León: ADE Internacional EXCAL

Cataluña: Agència per la Competitivitat de l’Empresa

Ceuta: Sociedad de Promoción y Desarrollo de Ceuta

Extremadura: Extremadura Avante

Galicia: Instituto Gallego de Promoción Económica

Madrid: Madrid Emprende

Murcia: Insituto de Fomento de Murcia

La Rioja: Agencia de Desarrollo Económico de La Rioja

Navarra: Gobierno de Navarra

Valencia: Instituto Valenciano para la Competitividad Empresarial

2. Las Sociedades de Garantía Recíproca (SGR)

Las SGR son entidades financieras, pero a diferencia de los bancos tradicionales, no tienen ánimo de lucro, y su finalidad es prestar garantías y avales a los proyectos empresariales viables que no pueden aportar solvencia suficiente a su entidad financiera, con la dificultad que eso supone a la hora de conseguir dinero. Además, normalmente sus condiciones son mejores a las de mercado, tanto en plazo como en tipos y comisiones. Este tipo de sociedades están agrupadas en CESGAR, una asociación de SGR, y su ámbito de actuación suele ser regional o sectorial.

3. Capital Riesgo y Aceleradoras

Englobamos en este apartado los inversores interesados en obtener una rentabilidad por su dinero asumiendo el riesgo empresarial mediante la toma de participaciones en tu empresa. Mientras que las Aceleradoras suelen estar implicadas con las start-ups en fase inicial (o capital semilla), el Capital Riesgo, aún invirtiendo también en la fase seed, aportan cantidades más importantes para la compra de empresas ya consolidadas, pero que tienen un gran potencial de desarrollo, bien sea mediante la reestructuración para impulsar la eficiencia, bien mediante la internacionalización o mejora de los procesos. Tanto unos como otros intervienen directamente en la gestión de sus participadas, por lo que si buscas conseguir dinero por esta vía deberás estar dispuesto a ceder gran parte de tu poder en tu empresa.

En cualquier caso, ten presente que tienes que tener un plan de negocio bien armado y/o una empresa con mucho potencial, y estar dispuest@ a ser totalmente transparente con la información de tu proyecto empresarial.

Aquí puedes ver un listado de las principales Aceleradoras e Incubadoras (que no es lo mismo, pero de eso ya nos ocuparemos otro día), y aquí una relación de Sociedades de Capital Riesgo, aunque hay muchísimas y para todos los gustos.

4. Mercados Financieros

Sí, nos referimos a la Bolsa, entre otros mercados financieros. Esa que parece muy complicada de entender (aunque créeme, no lo es tanto), y que también parece que únicamente es una fórmula de financiación para grandes empresas. Sin embargo, existe un segmento de mercado destinado a las pequeñas y medianas empresas: el MAB (Mercado Alternativo Bursátil), donde a cambio de cotizar, ofrecer una clara rentabilidad y ser muy transparentes tanto en la gestión como en la información ofrecida de tu empresa, obtendrás financiación de distintos inversores, tanto particulares como institucionales.

Si no quieres vivir pendiente de las oscilaciones de la cotización de tu empresa, otra alternativa es el MARF (Mercado Alternativo de Renta Fija), donde podrás obtener dinero a través de la emisión de bonos, pagarés, obligaciones… Eso sí, no solo debes tener una empresa muy solvente en ambos casos -MAB y MARF-, sino facilitar información muy completa periódicamente y someterte a los requisitos regulatorios, que no son pocos. ¿Quién dijo que conseguir dinero para tu negocio fuera fácil?

5. Plataformas Fintech

Las tan de moda Fintechs (acrónimo de Financial Technology) están creciendo como setas. Y todas están como locas por conseguir la porción más grande del enorme pastel que supone la desbancarización y desintermediación galopante que impera de un tiempo a esta parte. Aprovéchalo. En H360 tenemos la sensación de que sobrevivirán muy pocas de las cientos existentes, y gran parte de ellas serán compradas por peces más grandes, ya sean bancos, empresas de medios de pago o gigantes tecnológicos.

Hay fintechs de todos los colores, especializadas en segmentos muy concretos (gestión de inversiones, integración financiera, medios de pago, transferencias…), pero vamos a centrarnos en las dedicadas al crowdlending, que no es otra cosa que captar dinero de inversores particulares que quieren obtener un plus de rentabilidad por su dinero, y casar esa oferta con la necesidad de financiación que tienen empresas y particulares.

Tú presentas tu proyecto y la información de tu empresa, que es analizada por parte de la Fintech, y una vez pasado el lógico filtro (las clásicas patas del análisis de riesgos: capacidad de pago, solvencia y destino de los fondos), te ofrecerán financiación en unas condiciones específicas según tu perfil de riesgo.

Aquí tienes un magnífico post donde hablan de las principales plataformas Fintech en España.

En cualquier caso, en H360 somos conscientes de que no siempre es sencillo solicitar financiación en cualquiera de estas entidades, y lo mejor es siempre dejarlo en manos de nuestros especialistas. Ellos se encargarán de conseguir las mejores condiciones del mercado, buscando tanto en los bancos tradicionales como en el resto de estas fuentes de financiación – incluyendo además organismos que otorgan subvenciones y ayudas -, y presentando informes completos y profesionales a las entidades financiadoras, elevando las posibilidades de éxito a la hora de conseguir tus objetivos. Tú y tu negocio no os merecéis menos.

Rodrigo Pinilla es Consultor especializado en Finanzas y Tecnología de Horizonte360.

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir