Toros vs. osos: ¿Una bomba a punto de estallar?

Fiel a su cita, JP Morgan Asset Management distribuyó su “Guide to the Markets”, un cuadernillo en forma de fichas repleto de datos y gráficos macroeconómicos, de los que no hace ninguna valoración, se limita simplemente a exponerlos en un formato bien estructurado y comprensible para casi cualquier tipo de inversor, y que sirven fundamentalmente para hacernos una composición de lugar acerca de dónde estamos y hacia dónde pueden dirigirse los mercados en el futuro próximo. De hecho, las fichas exponen los datos macro a 31 de diciembre de 2016 con la vista puesta en el primer trimestre de 2017. Podéis echarle un vistazo aquí.

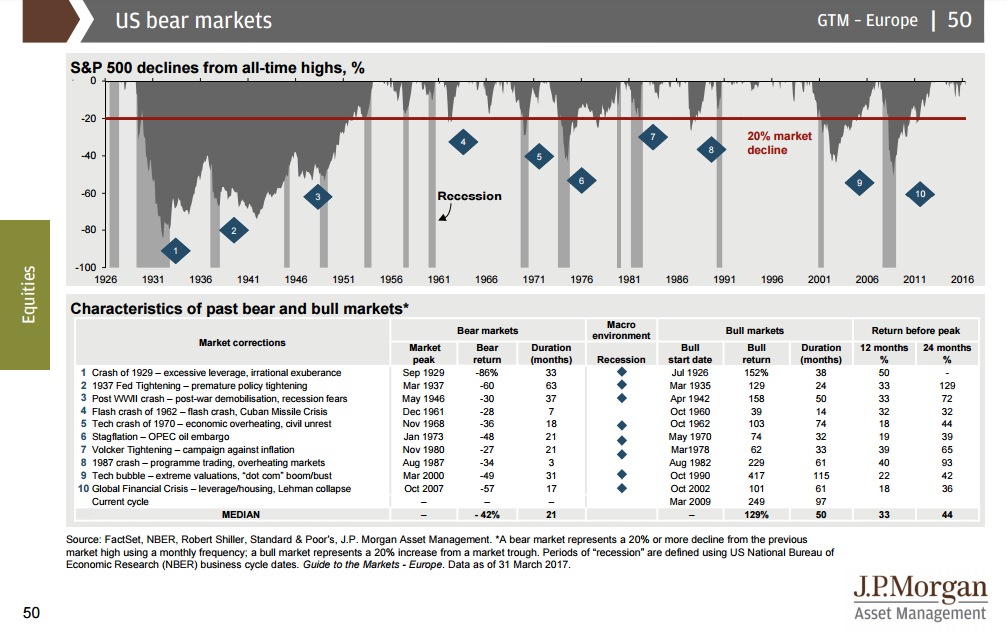

Pues bien, esta ficha en concreto nos ha llamado muchísimo la atención:

¿El motivo? Si nos fijamos en la columna Bull markets(*), podemos observar que el ciclo alcista actual en el S&P 500, que comenzó en marzo de 2009, lleva acumulada una rentabilidad total del 249% y lleva acumulados 97 meses al alza.

Comparándolo con los 10 grandes hitos en los mercados financieros pasados desde el Crack de 1929, vemos que éste, cuyo comienzo se fecha en julio de 1926, acumuló una rentabilidad del 152% durante un período de 38 meses. Si vamos un poco más allá, vemos que el ciclo alcista actual sólo es superado por la época de la burbuja tecnológica, que abarca desde octubre de 1990 a marzo de 2000, en el que la rentabilidad fue del 417% por un periodo de 115 meses. En todos los demás periodos, desde la crisis de los misiles de Cuba hasta la crisis del petróleo de 1973, pasando por otros acontecimientos igualmente “sísmicos”, tanto las rentabilidades como la duración alcista de cada uno de los ciclos son sensiblemente inferiores al actual.

Evidentemente, cada época y cada ciclo tiene sus peculiaridades, catalizadores y circunstancias políticas y económicas, pero no podemos evitar sentir cierto escalofrío al pensar qué pasaría si hubiera un detonante que hiciese estallar esta bomba de euforia en los mercados después de tanto tiempo al alza y con las exageradas valoraciones alcanzadas, máxime teniendo en cuenta la divergencia entre la economía real (que no nos engañemos, sigue en la UCI, muy grave y con respiración asistida) y la financiera. Y aunque nos estemos refiriendo exclusivamente al S&P500, no olvidamos el dicho que sigue siendo totalmente válido: «Cuando USA estornuda, el resto del mundo se constipa».

Indudablemente, es para pensárselo.

(*) Un bull market, o mercado de los toros, es un mercado alcista, en el que hay incrementos de rentabilidad de al menos un 20%. Por el contrario, un bear market, o mercado de los osos, sigue el signo contrario, esto es, caídas de al menos el 20% en el período.

________________________________________________________________________________________________________

Rodrigo Pinilla es consultor de empresas y asesor financiero, miembro de la European Financial Planning Asociation. Fundador de REMS Global Consulting – Soluciones para pymes y coordinador de la red de consultores Horizonte 360.

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir